Налоговое управление США, известное как IRS — Internal Revenue Service — в середине октября наконец опубликовало свое первое руководство по налогообложению для криптовалют. Забегая вперед, скажем, что сформулировано оно сложно, работает странно, но налоги платить все равно придется.

Хронология событий

Все причастные к индустрии с большим волнением ждали этого события вот уже 5 лет. Ситуация сдвинулась с мертвой точки, когда в мае 2019 года председатель управления Чарльз Реттиг сообщил публично, что они разрабатывают вопрос для внедрения целого списка рекомендаций в общую систему налогообложения. Проблема впервые была озвучена в 2014 году, но тогда многие вопросы так и остались без ответа. С тех пор криптовалютный рынок сильно разросся, и необходимость полноценного регулирования в плоскости налогообложения стала всем очевидна.

Согласно новому руководству налоговые обязательства возникают в момент появления очередной криптовалюты в результате хардфорка. В руководстве большое внимание уделяется приемлемым методам оценки криптовалют, получаемых в качестве дохода, а также способам подсчета налогооблагаемой прибыли при продаже криптоактивов.

Дрю Хинкс, известный адвокат из крупной юридической компании Карлтон Фильдз, так прокомментировал появление долгожданного руководства: “С позиции сборщика налогов, это, бесусловно, верный шаг,” — имея в виду, что дальше тянуть с решением накопившихся вопросов уже не было никакой возможности. Однако Кирк Филипс, сертифицированный бухгалтер в сфере налогообложения, критически оценивает первую редакцию рекомендаций, потому что в основном они касаются форков, или ответвлений, в результате которых появляются новые монеты. “Проблемы налогообложения криптовалют только этим вопросом не исчерпываются,” — подытоживает Филипс.

Форки

Налоговое управление наконец определило, что каждая криптовалюта, появившаяся в результате форка, теперь будет рассматриваться “как обычный доход, который равен честной рыночной цене в момент приобретения данной криптовалюты”. Другими словами, налоговые обязательства для налогоплательщика вступают в силу как только в блокчейне появляется запись о новой криптовалюте — то есть когда налогоплательщик становится по факту владельцем новых монет и может их свободно потратить.

Выдержка из руководства:

“Если в результате хардфорка не было получено никакой новой криптовалюты — ни посредством эирдропа, ни через обычный перевод средств, ни каким-либо другим способом — то нет и дохода, который подлежит налогообложению.”

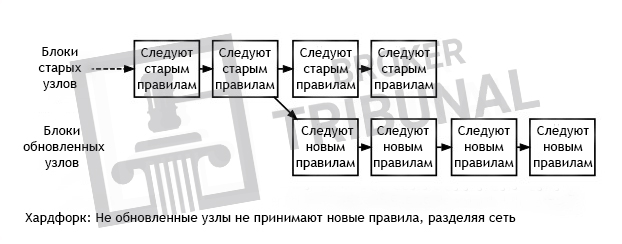

Как прокомментировал данный пункт Джеймс Мастраккио, партнер Эвершедз Сатерленд, это касается только хардфорков, в результате которых образуются принципиально новые криптовалюты. В свою очередь Джерри Брито, испольнительный директор Коин Центр, отметил, что подходы и язык, которыми пользуется Налоговое управление США в отношении регулирования налогообложения криптоактивов, только запутывает ситуация. “Хотя новое руководство стремится к ясности в расчете базовой стоимости криптовалют, а также связанных с ними прибыли и убытков, тем не менее оно, похоже, сбито с толку самой природой хардфорков и эирдропов.”

Одно из самых неприятных последствий данного руководства — это то, что теперь третья сторона может наложить на вас налоговые обязательства, просто запустив хардфорк монеты, обладателем которой вы являетесь, или навязав нежелательный эирдроп. Физлица могут оценить доход, только получив актив. Согласно руководству “получение” определяется возможностью “доминировать и контролировать”, то есть в случае криптовалют это сводится к возможности свободно передавать, продавать, обменивать монеты — в общем, распоряжаться активом по собственной воле.

Опасения заключаются в том, что кто-то злонамеренно может включить вас в эирдроп-кампанию, таким образом налагая огромную ответственность налогоплательщика за предстоящий доход. Единственное, это опасение частично нейтрализуется тем фактом, что после хардфорка цена новой криптовалюты обычно невысокая. С другой стороны, если у вас эфириум-кошелек, то вы можете на него получить ERC-20 токены, даже не заметив этого. Тогда в зависимости от изменений цены токена может сложиться такая ситуация, что вы вынуждены будете платить подоходный налог с актива, который стоил в момент получения больше, чем когда вы его продали. Это может произойти, когда сразу после эирдропа цена монеты достигает своего максимума, а в результате массовых продаж она значительно падает и больше не восстанавливается.

Проблема стала очевидной после нескольких ожесточенных битв внутри криптовалютного сообщества за изменения протокола. Дискусии закончились решительными хардфорками, в результате которых появились такие известные монет как Ethereum Classic и Bitcoin Cash. При этом владельцы оригинального биткойна и эфириума автоматически потребовали соответствующее количество новых монет. Данные инциденты ставят вопрос ребром, должны ли держатели биткойна и эфириума платить налоги в случае непредвиденной прибыли. И если да, то при каких условиях.

Как раз для этого типа случаев было разработано нынешнее руководство.

Базовая стоимость

Новый документ Налогового управления дает долгожданное разъяснение, как налогоплательщик может определить базовую стоимость монеты, а также ее честную рыночную цену в качестве дохода, если речь идет о добыче монеты или предоставлении товаров или услуг в обмен на данную монету.

Базовая стоимость условного объема криптовалюты рассчитывается путем суммирования всех денег, которые были потрачены на его выкуп с учетом “сборов, а также комиссионных и других затрат, связанных с приобретением актива в долларах США”.

Третий ключевой вопрос, который решает новое руководство заключается в том, как определить базовую стоимость каждой части криптоактива, который используется в ходе любой налогооблагаемой транзакции — например, продажи. Это довольно серьезная проблема, ведь кто-то может приобрести биткойн в несколько этапов в течение нескольких лет, а потом продать часть, и в данной ситуации неясно, какую покупную цену использовать для расчета налогооблагаемой прибыли.

Стоимость криптовалюты, купленной на бирже, определяется суммой, за которую биржа ее продала в долларах США. Основной доход в этом случае будут комиссионые, сборы и другие расходы на покупку. Если криптовалюта покупается на одноранговой или децентрализованной бирже, можно использовать индекс цены данной криптовалюты для определения справедливой рыночной стоимости. По мнению Налогового управления, для этого должен быть криптовалютный или блокчейн-эксперт, который будет анализировать мировые индексы криптовалют и вычислять стоимость криптовалюты в конкретный день и конкретное время. При продаже криптоактива налогоплательщики могут идентифицировать части этого криптоактива, которым они распряжаются “либо путем присвоения уникального цифрового идентификатора типа комбинации приватного и публичного ключа, а также адреса, либо с помощью записей, фиксирующих информацию о транзакциях для каждой части данного криптоактива” в единой учетной записи.

В документе говорится, что такая информация должна показывать:

- дату и время, когда каждая часть криптоактива была приобретена;

- вашу базовую стоимость и честную рыночную цену на момент приобретения каждой части криптоактива;

- дату и время, когда каждая часть была продана, подлежала обмену или была как-то иначе использована;

- честную рыночную стоимость каждой части криптоактива при продаже, обмене или отчуждении, а также сумму денег или стоимость имущества, полученного за каждую часть криптоактива.

Мастраккио объясняет на примере, как это должно работать: “Допустим, я купил первую часть актива за 5000 долларов, а вторую - за 2000 долларов, а затем продал одну из них. Я могу идентифицировать каждую часть, а могу использовать принцип “первым пришел, первым ушел”. С точки зрения налогового планирования вы можете захотить конкретно указать, какую часть вы продали. В другой ситуации вам будет удобнее указать части в порядке очереди приобретения. Такой подход позвоялет регулировать, что показывать налоговой службе — прирост капитала или потерю.”

Прочие моменты

Специально для тех криптоюзеров, кто любит тратить монеты на повседневные покупки, например чашечку кофе, Налогое управление предусмотрело пункт, в котором освобождает от уплаты налогов транзакции с суммами ниже определенного порога. Этот подход разительно отличается от того, который управление предлагало в 2014 году. Тогда говорилось, что криптовалюта должна рассматриваться как собственность, а не валюта, с которой надо платить налоги. Из-за этого случайные расходы становились для пользователей очень обременительными с точки зрения налоговых обязательств. В этом плане с новым руководством все стало гораздо проще.

Итого

В целом, новое руководство помогает сориентироваться в непростом вопросе налогооблажения для криптовалют, но для многих случаев условия уплаты налогов пока отмечены только пунктиром. Налоговому управлению США еще предстоит очень большая работа, прежде чем документ станет действительно сбалансированным для всех сторон финансовой деятельности.