FDIC — это американская Федеральная корпорация страхования депозитов. Организация была создана Конгрессом США в 1933 году во времена Великой депрессии с целью вернуть доверие вкладчиков к банкам. В период с 1920 по 1930 года тысячи банков становились банкротами и закрывались. Вкладчиков становилось все меньше и меньше. Чтобы спасти банковскую систему решено было создать FDIC. Тогда открытие фонда стало частью Нового курса Рузвельта, направленного на борьбу с экономическим кризисом. Организация начала свою деятельность 1 января 1934 года. С этого момента депозиты вкладчиков получили надежную защиту.

Сильная голова, крепкое тело

Штаб-квартира корпорации находится в Вашингтоне, но основная деятельность сконцентрирована в офисах, разбросанных по всей территории США. Управление FDIC осуществляет Совет директоров. Членов Совета, а их всего пять, назначает Президент страны и утверждает Сенат. Одна политическая партия не может иметь больше трех членов в Совете. Один из пяти членов назначается председателем. Он получает должность на пять лет. Из оставшихся четырех выбирают заместителя председателя, а также назначают контролера и директора CFPB. Сегодня Совет директоров работает в таком составе:

- председатель — Елена МакВильямс;

- заместитель — должность вакантна;

- внутренний директор — Мартин Дж. Грюнберг;

- контролер — Джозеф М. Оттинг;

- директ CFPB — Кэтлин Лаура Кранингер.

Миссия и финансирование FDIC

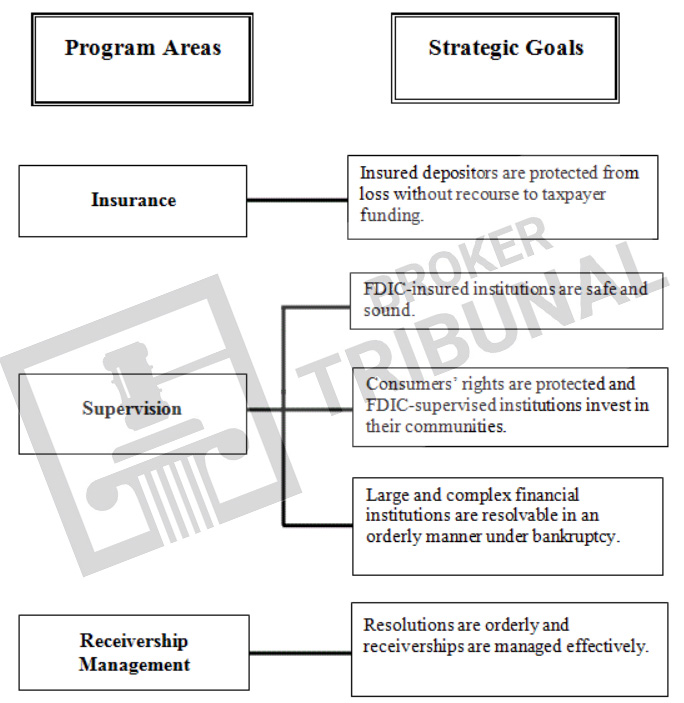

Корпорация создавалась, чтобы поддержать стабильность финансовых систем и увеличивать доверие к ним со стороны общественности. FDIC справляется со своей миссией:

- через страхование вкладов;

- через постоянный мониторинг финучреждений на предмет безопасности и выполнения требования по защите прав потребителей.

Также FDIC тщательно проверяет банки на соответствие целому перечню законов:

- Закону о защите прав потребителей;

- Закону о честном выставлении счетов за кредиты;

- Закону о честном кредитовании;

- Закону об истинной ссуде;

- Закону о добросовестном взыскании долгов.

Кроме того агентство проверяет банковские учреждения на соответствие Закону о реинвестировании сообществ. Он требует от банков помощи в удовлетворении кредитных нужд сообществ, для которых эти самые кредиты были оформлены.

ЧИТАЙТЕ ТАКЖЕ: Как платить налоги держателям Bitcoin согласно первому налоговому кодексу для криптовалют

Сколько и какие банки контролируются FDIC

FDIC — главный федеральный регулятор банков, которые зарегистрированы в США и не входят в Федеральную резервную систему. Также FDIC — резервный орган надзора для оставшихся банковских и благотворительных организаций. Под бдительным контролем корпорации находится примерно 4 000 банков.

Агентство подразделяет банки на пять групп:

- с капитализацией 10% и более;

- с капитализацией 8% и более;

- с капитализацией до 8%;

- с капитализацией до 6%;

- с капитализацией до 2%.

Когда капитализация банка опускается до уровня ниже 8% регулятор выдает предупреждение, а когда — ниже 6%, меняет управление и заставляет принимать серьезные меры по улучшению ситуации. Когда капитализация банка опускается ниже 2%, его закрывают и его преемником становится FDIC.

Что и как страхует FDIC?

- Депозиты до востребования.

- Сберегательные счета.

- Срочные депозиты.

- Депозитные сертификаты.

- Счета в иностранной валюте.

- Оборотные инструменты: чеки, денежные переводы и другие официальные документы, выданные банком.

Страхование распространяется не только на счета, открытые в оффлайн-банках, но и на счета в интернет-банках.

При этом ряд банковских продуктов страхованию не подлежит. Среди них:

- Акции, облигации и взаимные фонды.

- Инвестиции, поддерживаемые американским правительством, в частности казначейские ценные бумаги.

- Содержимое сейфов.

- Потери, произошедшие из-за краж или в результате мошеннических действий, имевших место в банковском учреждении.

- Страховые и аннуитетные продукты. Облигационные инвестиции.

Сегодня сумма страхования — 250 000 долларов. Однако страховой лимит не всегда был таким. Как с годами менялись лимиты страхования?

- 1934 — 2500 долларов;

- 1935 — 5000 долларов;

- 1950 — 10 000 долларов;

- 1966 — 15 000 долларов;

- 1969 — 20 000 долларов;

- 1974 — 40 000 долларов;

- 1980 — 100 000 долларов;

- 2008 — 250 000 долларов.

Естественно, интересно знать, за счет чего финансируется независимая организация. Первый источник — это премии, которые финансовые организации выплачивают из суммы страхования вкладов. Второй — прибыль от инвестиций в ценные бумаги, которую получает казначейства Америки.

ЧИТАЙТЕ ТАКЖЕ: Сегрегированные счета

Особенности работы FDIC

Организация контролирует деятельность банков и мгновенно реагирует, как только они оказываются в сложной ситуации. Когда банк закрывается, FDIC автоматически становится его преемником. Цель организации — максимально защитить вкладчиков. В качестве страховщика FDIC возвращает застрахованные вклады в 100-процентном объеме. Это может быть сделано двумя способами:

- путем открытия для вкладчика счета в другом рентабельном и застрахованном банке на сумму, равную застрахованному остатку в банке-банкроте;

- путем выдачи вкладчику чека на сумму, равную застрахованному остатку в банке-банкроте.

Владельцы незастрахованных средств не получают возмещения, но вместо этого им предлагают некую часть доходов от продажи активов банка-банкрота. Продажа активов может затянуться на годы, но для незастрахованных вкладчиков это единственный способ вернуть свои деньги.

Далее FDIC принимает меры в отношении неблагонадежного банка. Его активы продаются с аукциона или его ждет реорганизация, которая зачастую сводится к поглощению его другим более успешных банком.

Как получить страховку на депозит и как узнать застрахован ли банк в FDIC?

Страхование вклада осуществляется автоматически при открытии депозита, но только если банк застрахован в FDIC. Узнать, застрахован ли банк в FDIC можно тремя способами:

- уточнить данную информацию у представителя банка;

- позвонить по номеру 877-275-3342;

- воспользоваться BankFind в FDIC — данный поисковый инструмент дает возможность получить информацию обо всех застрахованных банковских учреждениях, их филиалах, регуляторе и текущем состоянии.

Категории счетов и суммы покрытия FDIC:

- Single Account — депозитный счет, который принадлежит одному лицу, без названных бенефициаров, сумма покрытия — 250 000 долларов.

- Certain Retirement Account — пенсионный счет, участники которого имеют право указывать, как вкладываются деньги, сумма покрытия — 250 000 долларов на владельца;

- Joint Account — депозитный счет, принадлежащий двум или более особам, без названных бенефициаров, сумма покрытия — до 250 000 долларов на совладельца;

- Revocable Trust Account — депозитный счет, который принадлежит одному или нескольким особам, идентифицирующих одного или нескольких бенефициаров, получающих депозиты после смерти владельца/владельцев, сумма покрытия — 250 000 долларов на каждого назначенного уникального бенефициара;

- Irrevocable Trust Account — депозитный счет, который связан с безотзывным трастом, установленным законом или письменным трастовым соглашением, сумма покрытия — 250 000 долларов для траста;

- Employee Benefit Plan Account — пенсионный депозит, депозит с установленными выплатами или депозит с вознаграждениями для сотрудников, инвестиционные решение по которому принимается администратором, а не участниками, сумма покрытия — 250 000 долларов на непредвиденные интересы каждого участника плана;

- Corporation, Partnership, or Unincorporated Association Account — депозиты, принадлежащие корпорациям, партнерствам и некорпоративным ассоциациям, включая коммерческие и некоммерческие организации, сумма покрытия — 250 000 долларов на корпорацию, партнерство или некорпоративную ассоциацию;

-

Government Account — депозиты, которые принадлежат США, включая федеральные агентства, любому штату, муниципалитету, округам Колумбия, Пуэрто-Рико и другим государственные владениям и территориям, а также индейским племенам, сумма покрытия — 250 000 долларов на каждого официального хранителя.

Заключение

Что дает страхование депозитов? Страхование счетов — это уверенность в том, что вложенные в банк, хранящиеся в электронном кошельке или на бирже деньги не пойдут прахом, если с финансовой организацией случится непредвиденное. Оно покрывает сумму вклада, открытого в банке, который застрахован в FDIC. В случае банкрота вкладчик получит и вклад, и начисленные проценты. Все солидные банки США, а также биржи и электронные кошельки застрахованы в FDIC. Финансовое покровительство данного органа является не только гарантом безопасности клиентских депозитов, но и показателем надежности финучреждения.